VaR (가치 앳 리스크 / 예상 최대 손실액)

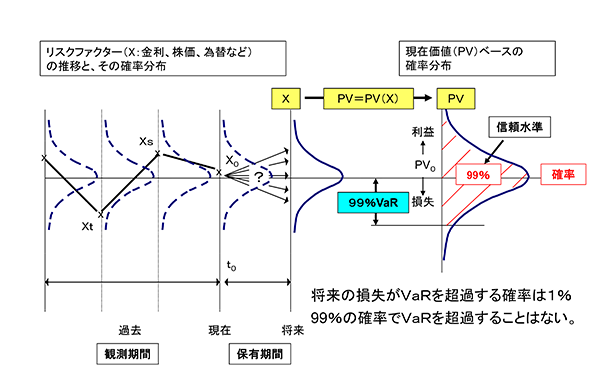

VaR는 "Value at Risk (가치 앳 위험)"의 약자이며, 일본어로는 "예상 최대 손실 금액"으로 번역됩니다. 원래는 금융 기관이 보유하고있는 자산의 위험을 평가하기 위해 고안된 것입니다. 지금 현재 가지고 있는 자산을 앞으로도 일정 기간 보유 (보유 기간) 계속해서, 주가와 금리 등의 변동 (위험요인)에 노출되는 것으로, 어느 정도 손실을 입을 가능성이 있는지 (신뢰 수준 )을 과거의 데이터를 바탕으로 통계적으로 측정하는 방법입니다. 또한, "과거의 데이터"는 과거 일정 기간 (관측 기간)에 소급하여 그 사이에 일어난 가격 추이를 말합니다.

예를 들어, 지금 현재 당신이 100만원이라는 자산을 가지고 있었다고 합니다. 이 때 '이 100 만원이라는 자산을 향후 5 년간 보유하고 지속으로 주가 및 금리 변동에 의해 잃을 수 있는 최대 금액은 얼마인가? "라는 물음에 대한 하나의 대답을 이끌어내는 것이 VaR입니다. 그 산정의 근거를 과거 20년이면 20년, 50년이면 50년의 통계 데이터에 기초하는 것입니다. 예를 들어, "보유 기간 1 년에 대하여 VaR은 15만엔이다"라는 결과가 얻어진 경우, 그것은 "향후 1년간의 손실은 최대 15만엔이 될 수있다'는 의미가 됩니다. 이 때 예를 들어 "그 신뢰수준은 99 %이다"라는 말은 "향후 1 년 이내에 손실을 입었다해도, 그것은 99%의 확률로 15만엔을 초과한다'라는 뜻입니다. 반대로 말하면, 1%의 확률로 15만 이상의 손실을 입게될 수 있다는 의미이기도 합니다.

이러한 생각을 정리하면 아래 그림과 같이 됩니다.

출처 : 우스이 시게키, 「시장 리스크의 파악과 관리」 「금융 기관의 경영의 고도화 - 이론과 실천」세미나 자료 (일본 은행 금융기구 국 금융 고도화 센터)

VaR가 등장한 배경

VaR는 1994년 미국의 투자 은행 JP 모건에 의해 개발된 모델입니다. 당시 JP모건의 CEO D.Weatherstone는 금융파생상품 (선물 옵션 스왑 등) 거래 급증에 따른 금융 리스크의 증가에 직면하고 있으며,이를 방지하기 위해 리스크를 적절하고 알기 쉽게 표현할 수 있는 도구의 필요성을 느끼고 있었습니다. 이를 위해 개발한 모델이 VaR입니다. JP모건은 VaR와 VaR를 운용하기 위한 프로그램을 개발했을 뿐만 아니라 그 방법에 대해서도 공개했습니다.

주요 VaR 계산 방법

같은 VaR에도 계산 방법에는 몇 가지 종류가 있습니다. 이하에서는 대표적에 대한 개요를 설명합니다.

① 분산 공분산 법 (델타 법)

② 몬테카를로 시뮬레이션 법

③ 히스토리 시뮬레이션 법

VaR의 활용 사례

메가 뱅크에서의 VaR 활용 사례는 다음과 같습니다. 무역 업무, 은행 업무에서의 VaR에 의한 시장 위험의 관리 상황이 설명되어 있습니다.

미쓰비시 UFJ 파이낸셜 그룹 [공시 잡지 2014] 발췌

미쓰이 스미토모 파이낸셜 그룹 [공시 잡지 2014] 발췌

VaR의 한계

VaR는 과거 데이터를 이용하기 때문에 과거에 경험한 적이 없는 사건 ... 예를 들어 블랙먼데이와 리먼사태와 같은 특수 케이스 (이상시) 인 급격한 변동을 정확하게 파악할 수 없습니다. 즉, 지금까지 없는 환경 변화가 일어나면 미래의 예상손실을 과소평가될 수 있습니다. > 블랙스완을 찾아보십시오.

또한 가지고 과거의 데이터가 적을수록 정확도가 낮아집니다. 이를 보완하기 위해 새로운 데이터를 축적해 나갈 필요가 있습니다. 구체적으로 예를 들어, 한번 계산된 VaR 및 실적 (실제로 얼마나 많은 손실이 발생했는지)를 비교하여 VaR를 초과하는 손실의 발생 횟수가 신뢰 수준에서 예상되는 횟수에 들어가 있었는지 반복 확인하는 것이 중요합니다. 참고로 이 활동을 다시 테스트라고 합니다.

또한 VaR는 어디까지나 확률에 근거한 이야기이기 때문에 얼마나 과거의 데이터를 쌓아도 예상을 초과한 손실을 입을 가능성을 완전히 부정할 수 없습니다. 따라서 VaR에만 전적으로 의존하는 것이 아니라 다른 방식으로 맞춘 리스크 관리가 필요합니다.

VaR를 보완하는 수단의 예로는 스트레스 테스트라는 것이 있습니다. 이것은 블랙먼데이 때의 주가 하락과 큰 금리 상승이 일어났다고 가정하면 ... 소위 최악의 경우를 상정한 경우의 최대 손실액을 산정하여 기업이 어디까지 견딜 수 있을까를 측정하는 것입니다 . 이처럼 객관적인 통계지표인 VaR 및 주관적인 시나리오에 근거한 스트레스 테스트의 결과를 맞대고 리스크의 량의 상한을 찾는 것도 일반적입니다.

(글 : 코바야시 토시히코 )

참고 문헌

- "시장 위험의 파악 및 관리"( "금융 기관 경영의 고도화 - 이론과 실천"세미나 자료, 2014 년 8 월) 우스이 시게키

- "히스토리에 의한 가치 앳 리스크의 측정 : 시장 가격 변동의 비정상성에 대한 실무적 대응"(일본 은행 금융 연구소 기관지 「금융 연구」제 23 권 별책 제 2 호) 안도 美考의

- "위험 계량화 소개 : VaR의 이해와 검증"(? 금융 재정 사정 연구회) 우스이 시게키의

- "시장 위험의 계량화와 VaR"(朝倉書店) 야마시타 토모유키의

추천 기사

관련 서비스

全社的リスク管理(ERM)

ニュートン・コンサルティングはERM構築について、枠組み(フレームワーク)の構築から、リスク洗い出し・リスク対応などの個別作業、各種文書化まで、お客様のご要望にあわせて対応いたします。

www.newton-consulting.co.jp

발췌: https://www.newton-consulting.co.jp/bcmnavi/glossary/VaR.html

VaR ( Value at Risk )은 투자손실위험의 척도입니다. 정상적인 시장조건에서 하루와 같은 정해진 시간 동안 투자 세트가 손실될 수 있는 정도 (주어진 확률로)를 추정합니다. VaR은 일반적으로 금융 산업의 회사 및 규제 기관에서 가능한 손실을 감당하는 데 필요한 자산의 양을 측정하는 데 사용됩니다. 아래 위키피디어 글도 읽어보세요

(VaR 다이어그램)

발췌: https://en.wikipedia.org/wiki/Value_at_risk

en.wikipedia.org

VaR의 아이디어

가장 대중적이고 전통적인 리스크 척도는 변동성 (volatility) 입니다. 그러나 변동성의 주요 문제는 투자 움직임의 방향에 크게 신경 쓰지 않는다는 것입니다. 주식은 갑자기 높아지기 때문에 변동성이 있습니다. 물론 투자자들은 이익으로 고민하지 않습니다.

투자자들에게 리스크는 돈을 잃을 가능성에 관한 것이며 VaR은 상식적인 사실에 근거합니다. VaR은 투자자들이 정말로 큰 손실의 가능성에 관심을 가짐으로써 "나의 최악의 시나리오는 무엇인가?"라는 질문에 대한 답을 줍니다. 또는 "정말 최악의 달에 도대체 얼마나 잃을 수 있을까?"

구체적으로 살펴봅시다. VaR통계에는 기간, 신뢰 수준 및 손실량 (또는 손실 백분율)의 세 가지 구성 요소가 있습니다. VaR이 답변하는 질문의 변형에 대한 몇 가지 예를 제공하므로이 세 부분을 명심해야 합니다.

- 95% 또는 99%의 신뢰 수준으로 다음 달에 잃을 것으로 예상되는 최대 금액은 얼마입니까?

- 내년에 95% 또는 99%의 신뢰를 가지고 잃을 것으로 예상되는 최대 백분율은 얼마입니까?

"VaR 질문"이 상대적으로 높은 수준의 신뢰도 (일반적으로 95 % 또는 99 %), 기간 (1일, 1개월 또는 1년) 및 투자 손실 추정치 (표현됨)의 3가지 요소를 갖는 방법을 알아볼 수 있습니다.

VAR 계산 방법

기관투자자는 VaR을 사용하여 포트폴리오 위험을 평가하지만 이 소개에서는 이를 사용하여 주식처럼 거래되는 단일 인덱스인 Nasdaq 100 Index의 리스크를 평가합니다.

VaR을 계산하는 방법에는 이력추정법, 분산공분산방법 및 Monte Carlo 시뮬레이션의 세가지 방법이 있습니다 .

1. 이력법

이력법은 단순히 실제 과거 이력 수익률을 재구성하여 최악~최상의 순서로 정렬합니다. 그런 다음 리스크 관점에서 이러한 이력이 그대로 반복된다고 가정합니다. 이러한 분석을 통하여 다음과 같은 결론을 얻을 수 있습니다.

- 95%의 확신으로, 우리는 최악의 일일 손실이 4%를 초과하지 않을 것으로 예상합니다.

- 100달러를 투자하면 95%의 신뢰수준으로 최악의 일일 손실금액이 $4 ($100x4%)를 초과하지 않을 것이라고 확신합니다.

실제로는 -4 %의 수익보다 더 나쁜 결과를 허용할 수도 있다는 것을 의미합니다. 절대 확실성을 나타내지 않고 대신 확률론적 추정치를 말합니다. 신뢰를 높이려면 동일한 아래 히스토그램에서 "왼쪽으로 이동"하면됩니다. 첫 번째 두 개의 빨간색 막대 (-8 % 및 -7 %)는 일일 수익률 중 최악의 1 %를 나타냅니다. 이렇게 하면 다음과 같은 추청치를 제공할 수 있습니다.

- 99%의 신뢰수준으로 최악의 일일 손실은 7%를 초과하지 않을 것으로 예상됩니다.

- 또는 100달러를 투자하면 일일 최대 손실이 7달러를 초과하지 않을 것이라고 99% 확신합니다.

2. 분산 공분산 방법

이 방법은 주식수익률이 정상적으로 분포되어 있다고 가정합니다. 다시 말해, 정규분포 곡선을 그릴 수 있는 두 가지 요인, 즉 예상 (또는 평균) 수익률과 표준편차만 추정해야합니다. 다음은 동일한 실제 리턴 데이터에 대한 법선 곡선을 플로팅합니다 .

:max_bytes(150000):strip_icc():format(webp)/Variance-CovarianceMethod5-5bde86ce7819405ca63f26aa275a4bd2.png)

Julie Bang의 사진 © Investopedia 2020

분산 공분산의 개념은 실제 데이터 대신 익숙한 곡선을 사용한다는 점을 제외하고는 이력법의 개념과 유사합니다. 법선 곡선의 장점은 곡선에서 최악의 5%와 1%가 어디에 있는지 자동으로 알 수 있다는 것입니다. 그것들은 우리가 원하는 신뢰와 표준편차의 함수로 알 수가 있습니다.

| 자신 | 표준 편차 수 (σ) |

| 95 % (높음) | -1.65 x σ |

| 99 % (정말 높음) | -2.33 x σ |

위의 파란색 곡선은 QQQ의 실제 일일 표준 편차 인 2.64 %를 기준으로 합니다. 일일 평균수익률 은 거의 0에 가까웠으므로 설명을 위해 평균수익률 은 0이라고 가정합니다. 실제 표준 편차를 위 공식에 넣어 얻어진 결과는 다음과 같습니다.

| 자신 | σ의 수 | 계산 | 같음 |

| 95 % (높음) | -1.65 x σ | -1.65 x (2.64 %) = | -4.36 % |

| 99 % (정말 높음) | -2.33 x σ | -2.33 x (2.64 %) = | -6.15 % |

3. 몬테카를로 시뮬레이션

세번째 방법은 미래의 주가 수익을 위한 모델을 개발하고 모델을 통해 여러 가지 가상의 시도를 컴퓨터로 모의 수행해보는 것입니다. 몬테카를로시뮬레이션은 무작위 임상시험을 발생시키는 모든 방법을 의미하지만, 그 자체로 우리에게 기본 방법론에 대해 아무것도 말해주지 않습니다.

대부분의 사용자에게 Monte Carlo 시뮬레이션은 확률적이고 무작위적인 결과의 "블랙 박스"생성기에 해당합니다. 더 자세한 내용을 보지 않고 우리는 과거 거래 패턴을 기반으로 QQQ에 대해 Monte Carlo 시뮬레이션을 실행했습니다. 시뮬레이션에서 100번의 시험이 수행되었습니다. 다시 실행하면 다른 결과를 얻을 수 있지만 차이가 좁아질 가능성이 높습니다. 이렇게 하면 히스토그램으로 정렬된 결과가 얻어지고 이를 통해 위와 같은 작업을 하면 95%. 99% 신뢰수준으로 얼마의 손실액이 발생할지 예측치를 내 놓을 수 있습니다.

결론

VaR (Value at Risk) 은 주어진 기간 동안, 그리고 특정 수준의 신뢰도에 대해 투자에 대해 예상되는 최대 손실 (또는 최악의 시나리오)을 계산합니다. VAR을 계산하는 데 일반적으로 사용되는 세 가지 방법을 살펴 보았습니다. 그러나 두 가지 방법은 일일 VAR을 계산하고 세 번째 방법은 월별 VAR을 계산했습니다.

발췌: https://www.investopedia.com/articles/04/092904.asp

'@ JK활동 > (1) 용어.개념.일반' 카테고리의 다른 글

| [Infra AVR 용어의 정의] 신뢰성해석 방법론의 비교 (Level 1, 2, 3, 4) (0) | 2021.03.10 |

|---|---|

| [임종권의 밸류체인] 연재기사 (2) 밸류체인과 사일로 효과 (0) | 2020.07.26 |

| [RiKi 백과] 리스크준비금과 관리준비금의 차이점 (0) | 2020.06.28 |

| [K-Risk 전문가인터뷰] 리스크관리(RM) 용어가 잘 설명되어 있는 참고문헌은 무엇인가요? (0) | 2020.06.28 |

| [RiKi 백과] 컨틴전시(Contigency) 및 컨틴전시플랜(Contingency plan)이란 무엇입니까? (0) | 2020.06.28 |